Bienvenue sur L'Observatoire Crédit Logement / CSA

Crédit immobilier

La baisse des taux de crédits immobiliers reste d’actualité en janvier 2025 avec un recul de 8 pdb du taux moyen.

Comme souvent durant l’hiver, la durée moyenne des crédits octroyés diminue avec l’affaiblissement saisonnier de la demande, de 7 mois par rapport à décembre, mais à un niveau comparable à celui de janvier 2024.

L’indicateur de solvabilité de la demande se maintient à un de ses niveaux les plus élevés de ces 25 dernières années.

Mais en janvier 2025, la reprise du marché constatée jusqu’alors s’est essoufflée.

Taux moyen

3,24%

contre 3,32 % en Décembre

| 15 ans | 20 ans | 25 ans |

| | | | | | |

| 3,17 % | 3,22 % | 3,26 % |

Durée

244 Mois

|

La durée suit l'affaiblissement saisonnier |

Activité des marchés

|

Recul sur le dernier trimestre écoulé par rapport à la fin d'année |

La tendance des marchés

Le 21 janvier dernier, la conférence trimestrielle de l'Observatoire Crédit Logement /CSA faisait le bilan du marché des crédits en 2024.

En ce début d'année 2025, les banques ont poursuivi leur stratégie de baisse des taux, ce qui est assez inhabituel pour cette saison hivernale, car elles ont pu s’appuyer sur la diminution des taux de la BCE du 18 décembre dernier et sur une baisse modérée des taux d’usure le 1er janvier.

Les conditions de crédits se sont donc encore améliorées et pourtant la reprise de l'activité s'est un peu essoufflée en janvier.

Plusieurs sources d'incertitude découragent en effet l'investissement immobilier. La dégradation du marché de l’emploi s’est confirmée et le cadre politico-économique des marchés immobiliers s’est un peu plus dégradé. Enfin, l’accumulation des désordres climatiques (tempêtes et inondations, notamment) s’est ajoutée à tout cela.

Dans ce paysage, en janvier 2025 la production de crédits a reculé de 14.6 % sur le dernier trimestre écoulé par rapport au trimestre précédent et le nombre de crédits accordés, de 19.8 %.

Taux moyen

Janvier 2025

3,24%

Moyenne sur l'ensemble des marchés

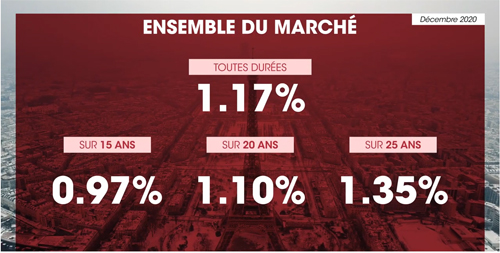

Après un recul de 7 points de base par mois en 2024, la baisse des taux de crédits immobiliers reste d’actualité en janvier 2025 avec un recul de 8 pdb du taux moyen.

C’est assez remarquable pour un début d’année, les établissements de crédit révisant habituellement leurs barèmes à la baisse un peu plus tard pour accompagner le retour printanier de la demande.

| Prêts du secteur concurrentiel |

Taux moyen |

Sur 15 ans | Sur 20 ans | Sur 25 ans |

| Décembre 2024 | 3.32 | 3.24 | 3.26 | 3.34 |

|

Janvier 2025 |

3.24 | 3.17 | 3.22 | 3.26 |

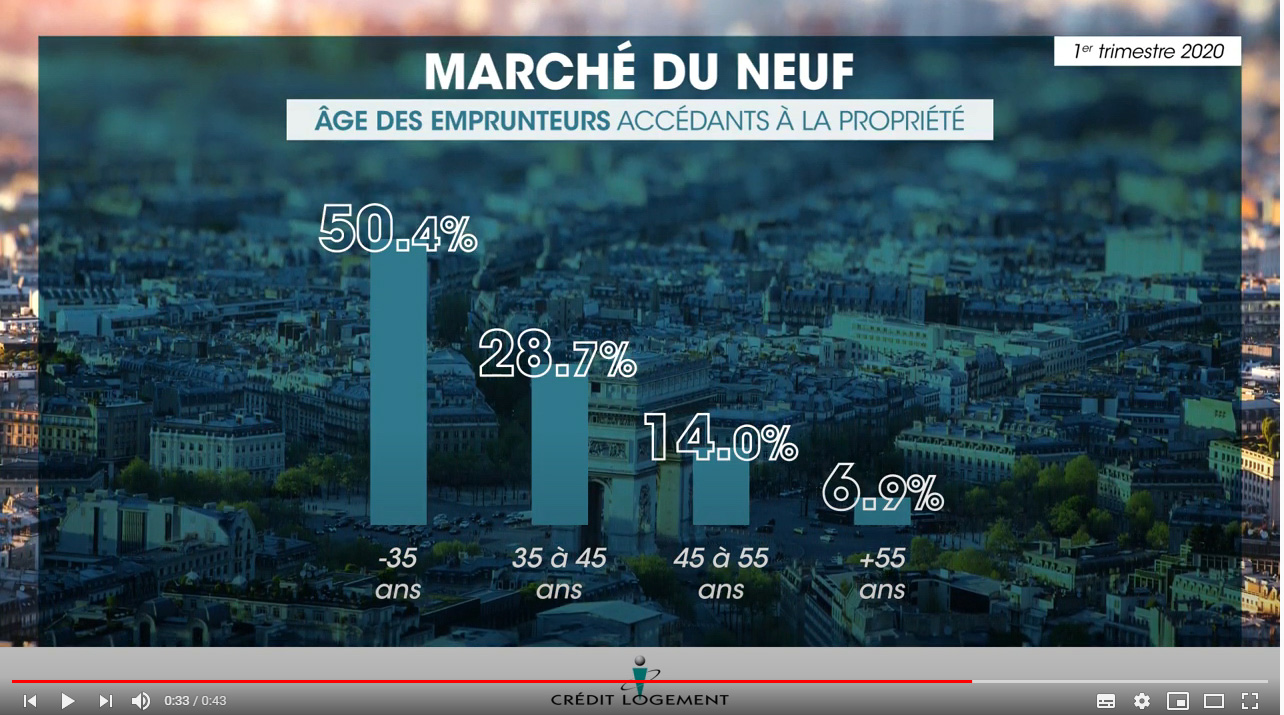

Durée

Durée en diminution

244 mois

Ensemble du marché

Comme souvent durant l’hiver, la durée moyenne des crédits octroyés diminue avec l’affaiblissement saisonnier de la demande (en recul de 7 mois par rapport à décembre, mais à un niveau comparable à celui de janvier 2024). Elle s’établit cependant sur les niveaux élevés observés depuis deux ans.

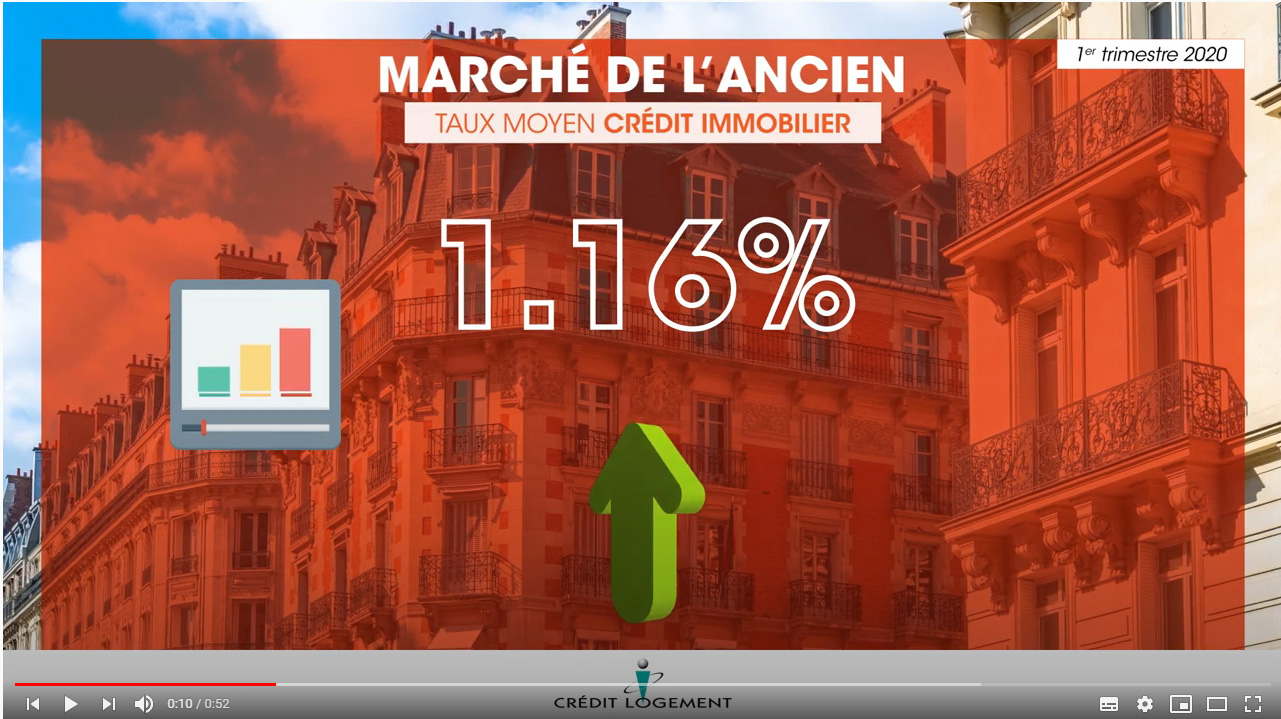

ACTIVITÉ

DES MARCHÉS

La reprise du marché s’est essoufflée

Evolution de la production

La conjoncture du marché des crédits s’est nettement améliorée en 2024. Mais en janvier 2025, la reprise du marché constatée jusqu’alors s’est essoufflée.

Les conditions de crédit ou le rythme de l’inflation ne sont pas en cause. C’est plutôt la dégradation du marché de l’emploi et le cadre actuel politico-économique qui amènent de l’incertitude.

COÛT RELATIF MOYEN

Le coût relatif s’établit à 3.9 années de revenus en janvier, contre 4.0 années de revenus il y a un an à la même époque.

INDICATEUR DE SOLVABILITE

Grâce à des conditions de crédit qui se sont encore améliorées, l’indicateur de solvabilité de la demande se maintient à un niveau élevé, en dépit de l’augmentation des prix des logements : il s’établit d’ailleurs à un de ses niveaux les plus élevés de ces 25 dernières années.

Identité observatoire

Créé en 2007, il propose une analyse précise du financement des marchés résidentiels en France.

L’Observatoire est né de la synergie entre Michel MOUILLART, Professeur d’Économie, Crédit Logement, société spécialiste de la garantie des prêts immobiliers aux particuliers, au service des banques et de leurs clients, et CSA Research, expert des études marketing et d’opinion, sur l’ensemble des secteurs clés de l’économie.

Les analyses réalisées par L'Observatoire s'appuient sur un portefeuille d’environ 250 000 opérations immobilières nouvelles garanties chaque année.

L’Observatoire Crédit Logement / CSA propose ainsi une analyse de l’évolution d’indicateurs moyens, sur des registres d’observation comparables et à structure de marché inchangée. Cette méthodologie garantit une cohérence d’ensemble et permet de traduire la réalité de l’évolution des marchés immobiliers.