1er trimestre 2025

Au 1er trimestre 2025, le taux moyen des crédits du secteur concurrentiel s’est établi à 3.16 %.

Depuis le début de l’année, le taux moyen a reculé de 22 pdb, à un rythme mensuel comparable à celui observé en 2024 (7 points de base – pdb – par mois). Et en mars, les taux se sont établis à 3.09 %.

TAUX | TAUX PAR GROUPES | DURÉE | ACTIVITÉ MARCHÉ | COÛT RELATIF | SOLVABILITÉ | CAPACITÉ Á ACHETER | TENDANCES TAUX

| INDICATEURS | 1er TRIMESTRE 2025 | 4eme TRIMESTRE 2024 | TENDANCE |

| Taux | 3.16 % | 3.38 % |  |

| Durée | 249 mois 20 ans 9 mois |

248 mois 20 ans 8 mois |

|

| Coût relatif moyen | 4.1 | 4.0 |  |

|

Marché du neuf dont accession seule |

3.15 % |

3.36 % |

|

|

Marché de l’ancien dont accession seule |

3.15 % 3.15 % |

3.38 % 3.39 % |

|

|

Activité marché des crédits |

Montant de Production |

|

|

|

|

Montant de Production + 27,2 % Nombre de prêts + 44,2 % |

|

Analyse

LA BAISSE DES TAUX GARDE LE RYTHME

Au 1er trimestre 2025, le taux moyen des crédits du secteur concurrentiel est à 3.16 %

3.15% pour l’accession dans le neuf

3.15% pour l’accession dans l’ancien.

Depuis le début de l’année, le taux moyen recule à un rythme mensuel comparable à celui observé en 2024 (7 points de base en moyenne). En mars, le recul est de 9 pdb, comme en janvier, et le taux atterrit à 3.09 %, contre 3.31 % en décembre 2024.

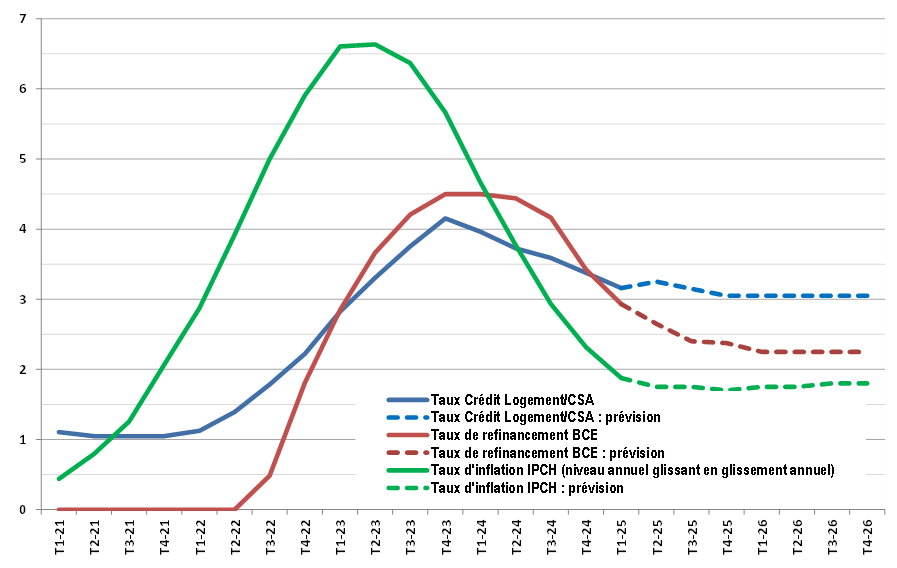

La volonté des banques de soutenir les marchés immobiliers reste intacte, malgré les incertitudes géopolitiques actuelles et la réapparition des tensions sur les marchés obligataires et boursiers. Elles s’appuient toujours sur la diminution du taux de refinancement de la BCE à 2.65 % depuis le 12 mars et sur celle du coût des ressources d’épargne des particuliers.

La reprise peut ainsi se consolider, même si le ralentissement de la croissance économique et l’attentisme des acteurs économiques sont maintenant hautement probables.

En mars, les 2/3 des emprunteurs ont obtenu des taux inférieurs à 3%.

Depuis fin 2024, la baisse des taux est la plus marquée pour les emprunteurs disposant d’un taux d’apport personnel conséquent.

|

Prêts du secteur |

Taux moyens (en %) |

Sur 15 ans | Sur 20 ans | Sur 25 ans |

| Décembre 2021 | 1,06 | 0,86 | 0,99 | 1,13 |

| Décembre 2022 | 2,35 | 2,14 | 2,30 | 2,42 |

| Mars 2023 | 3,04 | 2,86 | 3,05 | 3,20 |

| Décembre 2023 | 4,20 | 4,11 | 4,26 | 4,35 |

| Mars 2024 | 3,87 | 3,74 | 3,82 | 3,91 |

| Décembre 2024 | 3,31 | 3,24 | 3,26 | 3,34 |

| Mars 2025 | 3,09 | 3,00 | 3,01 | 3,10 |

Taux par groupes d'emprunteurs

Tous les prêts ont bénéficié d’une diminution des taux comparable : 24 pdb pour les prêts sur 25 ans comme les prêts à 15 ans.

Ce sont les prêts des 2ème et 3ème groupes (taux d’apport personnel conséquents) qui ont bénéficié des baisses les plus rapides : 31 pdb pour des prêts à 25 ans du 3ème groupe (et même 33 pdb pour des prêts à 20 ans).

En mars 2025, les 2/3 des emprunteurs ont obtenu des taux inférieurs à 3.00 %.

|

Mars 2025 |

Décembre 2024 |

||||||

| Prêts du secteur concurrentiel |

TAUX FIXES | Sur 15 ans | Sur 20 ans | Sur 25 ans | Sur 15 ans | Sur 20 ans | Sur 25 ans |

| 1er groupe |

2,73 |

2,76 |

2,79 |

2,93 |

2,95 |

3,01 |

|

| Taux moyens | 2ème groupe |

2,92 |

2,94 |

3,01 |

3,18 |

3,23 |

3,31 |

| (en %) | 3ème groupe |

3,01 |

3,00 |

3,11 |

3,30 |

3,33 |

3,42 |

| 4ème groupe |

3,32 |

3,29 |

3,43 |

3,53 |

3,52 |

3,62 |

|

| Ensemble | 3,00 | 3,01 | 3,10 | 3,24 | 3,26 | 3,34 | |

Le 1er groupe rassemble les 25% d’emprunteurs dont le taux est le plus bas (valeurs des taux inférieures au 1er quartile, Q1).

Le 4ème groupe, les 25% d’emprunteurs dont le taux est le plus élevé (valeurs des taux supérieures au 3ème quartile, Q3).

Le 2ème groupe rassemble donc les 25% d’emprunteurs dont le taux est compris entre Q1 et la médiane.

Et le 3ème groupe, les 25% d’emprunteurs dont le taux estcompris entre la médiane et Q3.

UNE DURÉE MOYENNE QUI DEMEURE ÉLEVÉE

Au 1er trimestre 2025, la durée moyenne des prêts accordés était de 249 mois.

La durée moyenne des crédits octroyés reste donc particulièrement élevée, après un maximum en décembre dernier.

L’annuité de remboursement moyenne pour un emprunt de 100 K€ était en mars 2025 inférieure de 10.0 % à celle de décembre 2023. Cependant, elle reste plus élevée de 8.4 % par rapport à décembre 2022 et surtout de 19.9 % par rapport à décembre 2021. Elle n’aurait donc pas permis à elle seule une reprise forte et rapide du marché telle celle qui s’est constatée, en l’absence de l’allègement des taux d’apport personnel des emprunteurs. Seule la stratégie de redynamisation des crédits déployée par les banques pouvait inverser la dynamique récessive passée.

Et en mars 2025, 68.0 % des prêts bancaires à l’accession à la propriété ont été octroyés sur une durée de plus de 20 ans, contre 65.5 % en 2024.

LA REPRISE DU MARCHÉ DES CRÉDITS DANS l’INCERTITUDE

Malgré l’amélioration des conditions de crédit et la stratégie de relance suivie par les banques, la production de crédits n’a progressé que de 1.8 % au 1er trimestre 2025 par rapport au 4ème trimestre 2024, et le nombre de prêts accordés, de 3.0 %.

La reprise du marché semble s’essouffler un peu, rattrapée par la dégradation du marché de l’emploi et du cadre politico-économique des marchés immobiliers. Les incertitudes sont notamment alimentées par la politique de la nouvelle administration américaine et une accumulation de désordres climatiques.

Néanmoins le regain de dynamisme du marché des crédits n’a pas encore été remis en cause. Et compte tenu du mauvais début d’année 2024, le rythme de l’activité selon les indicateurs trimestriels n’a pas encore été affecté.

Pourtant la reprise n’a toujours pas gommé les conséquences de la crise qui a bouleversé les marchés depuis 2020 et en mars 2025, le nombre de prêts accordés est encore en retrait de l’ordre de 25 % par rapport au niveau moyen des années 2016 à 2019.

INDICATEURS TRIMESTIRELS EN NOMBRE DE PRÊTS

|

ACTIVITÉ (HORS RACHATS DE PRÊTS) |

ENSEMBLE du marché glissement annuel |

Marché du NEUF glissement annuel |

Marché de l'ANCIEN glissement annuel |

|

T1 2025 / T4 2024 |

+ 3,0 % |

- 1,3 % | + 13,3 % |

|

T1 2025 / T1 2024 |

+ 52,8 % |

+ 56,3 % |

+ 52,1 % |

|

avril 2024 à mars 2025 / avril 2023 à mars 2024 |

+ 44,2 % |

+ 57,6 % | + 27,2 % |

| 2024 / 2023 année glissement annuel |

+ 23,2 % | + 35,8 % | + 7,2 % |

LE COUT RELATIF MOYEN

Avec le ralentissement de l’inflation et la moindre progression du pouvoir d’achat, l’augmentation des revenus des emprunteurs est moins rapide que par le passé (+ 2.9 % au 1er trimestre 2025, en GA, après + 1.8 % en 2024), en dépit de la transformation des clientèles constatée dès le début du printemps.

NETTE AMÉLIORATION DE LA SOLVABILITÉ DE LA DEMANDE

Avec le ralentissement de l’inflation, l’augmentation des revenus des emprunteurs est moins rapide : pourtant les marchés du neuf et de l’ancien bénéficient du retour d’acheteurs plus aisés, moins souvent en primo accession et notamment des cadres et des professions libérales.

En témoigne la remontée du coût des opérations, plus rapide de mois en mois, après une progression restée lente en 2024. Dans le même temps, le niveau de l’apport personnel diminue rapidement, même s’il reste de 47.6 % supérieur à son niveau de fin 2019, lorsque le marché était au zénith et les exigences concernant l’apport au plus bas.

Le retour de ménages plus aisés sur le marché et pouvant plus facilement satisfaire aux contraintes instaurées avec le plafonnement du taux d’effort des emprunteurs se confirme, même s’ils réalisent des opérations immobilières plus coûteuses que par le passé. L’indicateur de solvabilité en bénéficie et s’établit d’ailleurs au 1er trimestre 2025 à un de ses niveaux les plus élevés depuis le début des années 2000.

Carte Capacité des ménages à acheter - appartements anciens

En dépit de la remontée des prix des logements anciens constatée depuis février dernier dans la plupart des grandes villes, la surface achetable a progressé dans près de 90 % des villes grâce à l’amélioration des conditions de crédit et au relèvement de l’offre bancaire.

- Niveau national : Depuis un an, la surface achetable a ainsi progressé de 3.4 m² France entière.

Surface habitable (en m²) achetée en 2025 / Variation des prix en % sur 1 an (niveau annuel glissant)

Variation de la surface achetable (en m²) sur un an (T1-2025 / T1-2024)

Surface habitable (en m²) achetée en 2025 / Variation des prix en % sur 1 an (niveau annuel glissant)

Variation de la surface achetable (en m²) sur un an (T1-2025 / T1-2024)

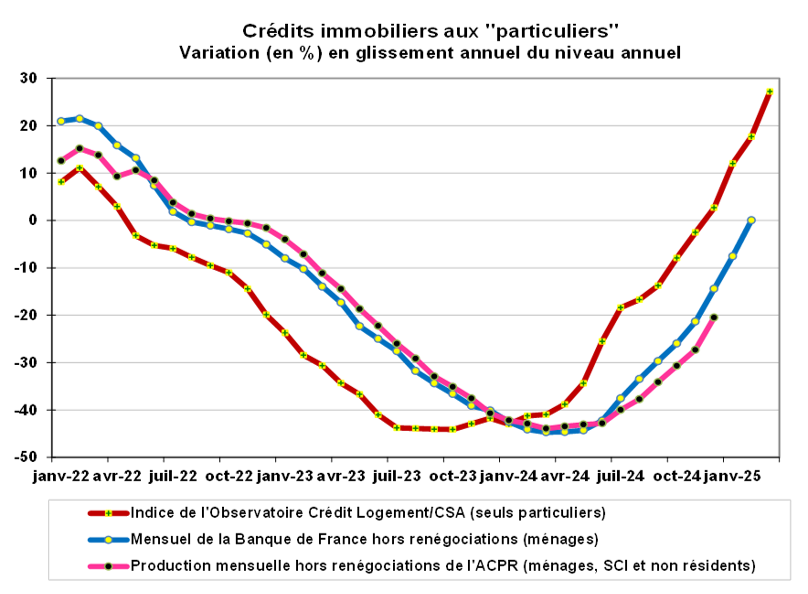

Variation de la production de crédits - indicateurs comparés

Mais certains indicateurs ont confirmé leur décalage (de 3 à 4 mois, selon la période) par rapport aux marchés immobiliers et à celui des crédits, donc par rapport à la conjoncture : un tel décalage peut brouiller l’appréciation de la conjoncture et rendre plus délicate une prise de décision de la part d’investisseurs, par exemple.

.

Tendances des taux et des marchés

La croissance économique devrait rester médiocre, notamment en raison d’une incertitude politique intérieure persistante, renforcée par l’incertitude internationale associée au programme protectionniste de l’administration américaine. Le PIB ne devrait guère s’élever de plus de 0.6 % en 2025 et de 0.7 % en 2026, si d’ici là rien ne vient ajouter de la dégradation à un environnement international déjà détérioré.

Dans ce contexte de faible croissance, le taux de chômage remontera assez rapidement, pour s’établir au-dessus de 8 % dès 2026. Aussi le pouvoir d’achat des ménages va pratiquement stagner (+ 0.2 % par an, en 2025 et 2026 : contre + 1.4 % en moyenne de 2020 à 2024, durant des années où pourtant la conjoncture économique avait été malmenée).

Les conditions de financement de l’économie se dégradent alors dans un tel environnement macroéconomique et financier : avec des taux réels déconnectés des fondamentaux de l’économie et surtout incompatibles avec la réalisation des projets d’investissement industriels ou résidentiels à moyen et long terme. Et il est à craindre que la BCE ne se contente que d’une baisse de 25 pdb dans les prochaines semaines (avant l’été, probablement) : les craintes d’une tension inflationniste (bien que courte et faible) se renforçant ; sans exclure un coup de pouce supplémentaire en fin d’année, tel celui de 2024 ou un soutien aux marchés financiers si les désordres actuels se renforçaient.

Ces baisses ne seront toujours pas suffisantes pour desserrer les contraintes pesant encore sur le financement bancaire. Car la politique monétaire de la BCE ne sera plus accommodante comme elle le fut jusqu’en 2022. Cela obérant un redémarrage prononcé et durable de l’offre de crédits bancaires, alors que la dégradation des conditions de financement et de refinancement de l’économie, la montée des primes de risques et la fragilisation des emprunteurs risquent de peser sur la profitabilité des nouveaux engagements.

Dans ces conditions, après 3.16 % au T1-2025 (3.07 % en avril), le taux moyen des crédits immobiliers devrait se tendre (3.25 % T2-2025), pour néanmoins finir l’année à 3.05 %. La baisse du niveau annuel moyen serait alors de 51 pdb en 2025, pour un taux moyen à 3.15 %.

Puis en 2026, après la baisse du taux de la BCE fin 2025, le taux des crédits immobiliers se maintiendrait à 3.05 %.